Современная пенсионная система предлагает различные варианты формирования будущей пенсии. Рассмотрим ключевые особенности каждого варианта, их преимущества и недостатки, чтобы помочь сделать осознанный выбор.

Содержание

Основные варианты пенсионного обеспечения

| Тип обеспечения | Характеристика | Кто управляет средствами |

| Страховая пенсия | Обязательная государственная система | Пенсионный фонд России |

| Накопительная пенсия | Добровольное накопление | ГУК или НПФ |

| Корпоративная пенсия | Программа работодателя | Работодатель и НПФ |

| Частные накопления | Самостоятельное инвестирование | Гражданин |

Сравнительный анализ вариантов

Страховая пенсия

- Преимущества:

- Гарантированная государством

- Ежегодная индексация

- Недостатки:

- Зависит от демографической ситуации

- Ограниченный размер выплат

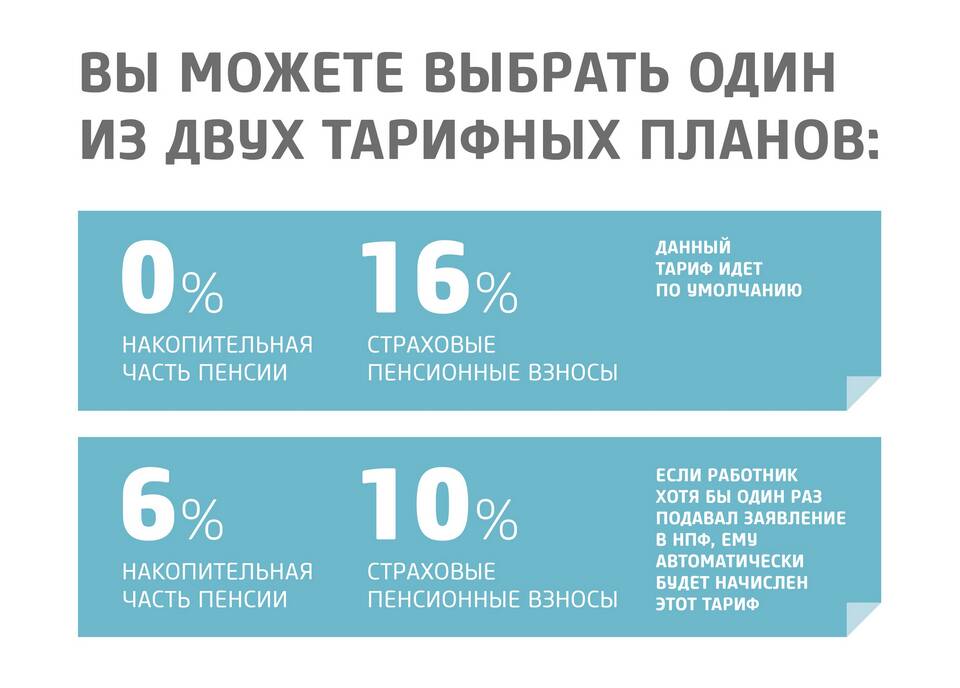

Накопительная пенсия

- Преимущества:

- Возможность роста за счет инвестирования

- Наследование накоплений

- Недостатки:

- Инвестиционные риски

- Долгий срок накопления

Факторы выбора

- Возраст:

- До 35 лет - можно рассматривать накопительные варианты

- После 45 лет - целесообразно увеличивать страховую часть

- Уровень дохода:

- Высокие доходы - возможность частных накоплений

- Средние доходы - комбинация страховой и накопительной

- Трудовая стабильность:

- Постоянная работа - корпоративные программы

- Частая смена работы - страховой вариант

Как принять решение

| Шаг | Действие |

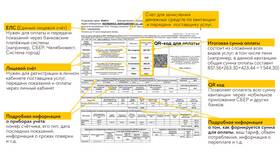

| 1 | Оценить текущие пенсионные права в ПФР |

| 2 | Рассчитать ожидаемую страховую пенсию |

| 3 | Определить сумму возможных добровольных взносов |

| 4 | Сравнить предложения НПФ и управляющих компаний |

| 5 | Рассмотреть варианты самостоятельного инвестирования |

Рекомендации по выбору

- Не отказываться полностью от страховой пенсии

- Диверсифицировать пенсионные накопления

- Учитывать инфляцию при долгосрочном планировании

- Регулярно пересматривать выбранную стратегию

- Консультироваться с финансовыми специалистами

Заключение

Оптимальный вариант пенсионного обеспечения зависит от индивидуальных обстоятельств: возраста, уровня дохода, стабильности занятости и готовности к риску. Наиболее разумным подходом является комбинация нескольких инструментов: обязательной страховой пенсии, корпоративных программ (при наличии) и личных накоплений. Важно начинать планирование пенсии как можно раньше и регулярно пересматривать выбранную стратегию с учетом изменений в законодательстве и личных обстоятельствах.